政策研のページ 医薬品市場における日本の存在感 日本企業の海外売上シェアの分析

日本の医療用医薬品市場規模は2013年に中国に抜かれ、現在世界で単一国としては第3位となり、そのシェアは下降を続けています。そのような状況のもと、日本の大手製薬企業の中にはその存続、発展のために海外売上比率を上げる努力をしている企業もあります。日本企業の海外売上比率の推移、欧米企業との差、世界の医薬品市場に占める日本国籍企業のシェアの推移等を調査しましたので報告いたします。

世界における日本市場の位置づけ

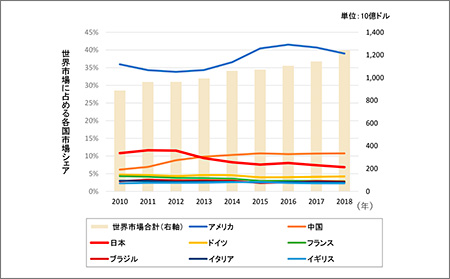

近年の高齢化の進展や高額医薬品の登場等を機に、日本の医薬品市場は薬価制度の抜本改革等によって、その成長率が低く抑えられてきています。IQVIAのWorld Review Analystによると、世界の中で日本市場は単一国として2012年以前は米国に次ぐ2番目に大きな市場でしたが、2013年に中国に抜かれ、現在は3位となっています。また、2010年以降の日本市場の世界に占めるシェアを見ると2011年に11.6%でしたが、それ以降低下を続け、2018年には6.9%となっています(図1)。

図1 世界における各国市場のシェア推移

図1 世界における各国市場のシェア推移

出所:Copyright© 2020 IQVIA. IQVIA World Review Analyst 2010-2018をもとに医薬産業政策研究所にて作成(無断転載禁止)

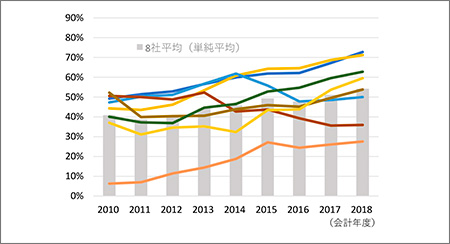

日米欧企業の海外売上比率の変化

このような状況の中で日本に本社を置く製薬企業(日本企業)の中には、その存続と発展をより確かなものとするために海外での売上比率を上げる努力をしている企業もあります。

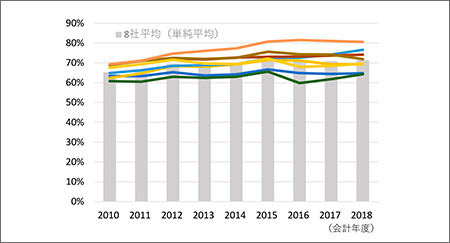

たとえば、日本企業大手8社※1について見てみると、海外売上比率は2010年と2018年で比べると7社が上昇していました(図2)。

-

※1アステラス製薬、エーザイ、大塚ホールディングス、塩野義製薬、第一三共、大日本住友製薬、武田薬品工業、田辺三菱製薬の8社。

図2 日本大手企業8社の海外売上比率の推移

図2 日本大手企業8社の海外売上比率の推移

出所:DATABOOK2019、SPEEDA、各社有価証券報告書の情報をもとに作成

また、売上高合計(国内+海外)で見ると、2010年度に比べて8社中6社が増加していましたが、国内売上高が増加したのはわずか2社で、残りの6社は国内売上高を減少させており、国内売上高の減少を海外売上高の増加でカバーしている企業が多いといえます。

米国企業大手8社および欧州企業大手8社※2の海外売上比率(欧州企業については欧州外売上比率)についても見てみると、図3、4の通りであり、米国企業は、米国外売上高がおよそ20~60%と企業によりさまざまでしたが、欧州企業の欧州外売上高は、およそ60~80%と総じて高い状況でした。また、日米欧企業それぞれ大手8社の海外売上比率の単純平均を確認してみたところ、日本企業や欧州企業は海外売上比率を高めていたのに対し、米国企業は低下傾向を示していました。

-

※2米国企業はAbbVie、Amgen、Bristol-Myers Squibb、Eli Lilly、Gilead Sciences、Johnson & Johnson、Merck、Pfizerの8社、欧州企業はAstraZeneca、Bayer、Boehringer Ingelheim、GlaxoSmithKline、Novartis、Novo Nordisk、Roche、Sanofiの8社。

図3 米国企業8社の米国外売上比率の推移

図3 米国企業8社の米国外売上比率の推移

出所:DATABOOK2019、SPEEDA、各社アニュアルレポートの情報をもとに作成

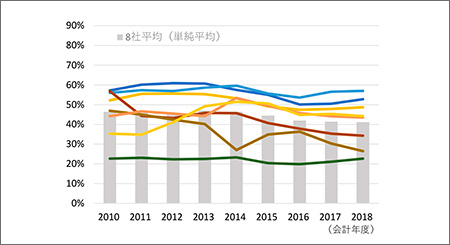

図4 欧州企業8社の欧州外売上比率の推移

図4 欧州企業8社の欧州外売上比率の推移

出所:図3と同じ

日本企業の世界での売上シェア

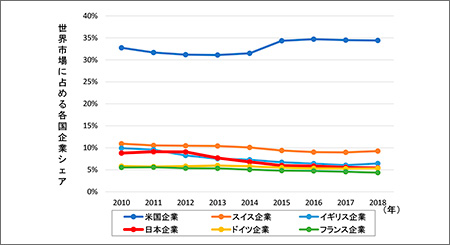

日本企業大手8社の海外売上比率は2010年以降上昇傾向にあることがわかりましたが、では、世界における日本企業のシェアはどのようになっているのでしょうか。IQVIA World Review Analystにて、世界における売上高がTop 100に入る企業を対象に企業国籍別の世界市場におけるシェアを調査しました(図5)。

図5 世界市場に占める世界売上Top 100企業の国籍別シェアの年次推移

図5 世界市場に占める世界売上Top 100企業の国籍別シェアの年次推移

出所:Copyright© 2020 IQVIA. IQVIA World Review Analyst 2010-2018をもとに医薬産業政策研究所にて作成(無断転載禁止)

2010年~2018年の世界市場全体に対する日本企業のシェアは、2011年は9.1%(694.66億ドル)でしたが、その後減少が続き、2018年には5.4%(580.83億ドル)となっています。その理由として、Top 100に入る日本企業数の減少が挙げられます(2010年20社→2018年12社)。主な理由としては世界市場の成長と比較し、日本企業の成長率が相対的に低かったこと、中国市場の拡大等により中国企業のTop 100社へのランクインが増加(2010年0社→2018年7社)したこと等が考えられます。なお、米国企業もTop 100に入る企業数が30社から23社に減少していましたが、その売り上げは増えていました(2010年2590.03億ドル→2018年3686.85億ドル)。合併、企業国籍を変えたケース等で企業数は減少しましたが、複数の米国発のバイオ医薬品企業が大きく売り上げを伸ばしたことより米国企業全体の売上高は増加したと考えられます。なお、Top 100にランクインする企業が増加した国としては前述の中国のほか、インド(2010年4社→2018年9社)が挙げられます。

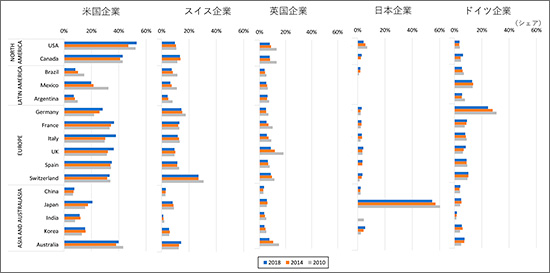

企業国籍ごとの国別(地域別)売上シェア

2018年に世界におけるシェアが高かった企業国籍は米国、スイス、英国、日本、ドイツの順でした。図6に企業国籍別の主要国での売上シェアを示します※3。米国企業および欧州企業は自国でのシェアが他国に比べて高めではあるものの、他国でもシェアを獲得していたのに対し、日本企業は日本国内でのシェアが突出しており、上位の他国企業に比べて国内依存度が高いことがわかりました。なお、IQVIA World Review Analystをもととした図5、図6の分析にはロイヤリティ収入による海外売上は含まれていませんが、各社有価証券報告書、アニュアルレポートをもととした図2、図3、図4には含まれています。日本企業の中にはグローバルに販売網を持つ欧米企業にライセンス提供を行いロイヤリティとして利益を得ているケースもあります。個社で見ればこの点で成功している企業もありますが、全体で見ると、グローバル企業へのライセンス提供元としての日本の位置づけは存在感が薄れてきています※4。

-

※3IQVIA World Review Analyst 2010、2014、2018のMarket Share by Corporate Nationality参照。各国売上Top 70企業によるデータ。

-

※4「医薬品産業におけるライセンスインの状況-日本企業とグローバル企業の比較-」政策研ニュース No.56(2019年3月)

図6 企業国籍ごとの国別(地域別)シェア

図6 企業国籍ごとの国別(地域別)シェア

出所:Copyright© 2020 IQVIA. IQVIA World Review Analyst 2010, 2014, 2018をもとに医薬産業政策研究所にて作成(無断転載禁止)

まとめ

世界における日本市場と日本企業の位置づけについて確認しました。日本市場の位置づけが世界の中で低くなるにしたがって、日本大手企業は海外売上比率を年々上げつつありますが、世界売上上位に入る企業であっても欧米大手企業と比較するとまだまだ国内依存が強い状況に変わりはないことがわかりました。

持続可能な社会保障のために医療費増加を抑制する政策が日本では今後も進められ、日本市場はその影響を受け続けるであろうことを考えると、日本の製薬企業が今後も持続的に成長する、いや生き残っていくためには、海外での売上高を伸ばし、世界での存在感を高めていく必要があります。そのためには世界で求められる新薬の開発、M&Aによる企業規模・パイプラインの拡大、ライセンスイン/アウトによるパイプラインの確保、ロイヤリティ収益の確保等、多角的な打ち手を効果的に行っていくことが求められます。

(医薬産業政策研究所 主任研究員 橋本 絵里子)